Como propietario de una pequeña empresa o trabajador autónomo, no existe una obligación legal estricta de mantener una cuenta bancaria comercial separada de las personales. Sin embargo, integrar tus finanzas personales y empresariales puede llevar a complicaciones y arrepentimientos a largo plazo.

Aunque puede parecer una molestia, separar tus cuentas ofrece varios beneficios que podrían simplificar tu vida financiera y mejorar la salud de tu negocio.

- Protege tu dinero: lo que debes saber antes de almacenar efectivo en PayPal u otras aplicaciones P2P

La importancia de separar las finanzas personales y comerciales

A pesar de que no es una obligación legal tener una cuenta bancaria comercial, los expertos recomiendan encarecidamente hacerlo.

Mantener tus finanzas personales y comerciales separadas puede facilitar la declaración de impuestos, mejorar tus posibilidades de calificación para préstamos y beneficiar los resultados de tu negocio. Aquí se detallan algunas razones clave por las cuales es aconsejable tener una cuenta bancaria comercial separada:

Beneficios de una cuenta bancaria comercial separada

- Claridad financiera: mantener tus finanzas personales y comerciales en cuentas separadas evita confusiones y errores. Puedes ver todas las transacciones comerciales en un solo lugar y evitar mezclar los ingresos y gastos de tu negocio con los personales.

- Facilidad en la declaración de impuestos: una cuenta comercial facilita la categorización y el detalle de los gastos deducibles, ahorrándote tiempo y esfuerzo al preparar tu declaración de impuestos.

- Legitimidad ante clientes: utilizar una cuenta comercial muestra a los clientes que operas de manera profesional, lo que puede aumentar su confianza en tu empresa.

- Acceso a funcionalidades específicas: las cuentas bancarias comerciales ofrecen características como cheques empresariales, tarjetas de débito para empleados y herramientas de contabilidad que están diseñadas para administrar las finanzas de tu negocio.

- Mejor gestión del flujo de caja: mantener tus finanzas separadas ayuda a monitorear y manejar problemas de flujo de caja más eficientemente.

- Protección legal: para las LLC, tener una cuenta bancaria comercial separada es crucial para proteger tus activos personales y cumplir con los requisitos legales.

Desventajas de abrir una cuenta bancaria comercial

A pesar de los beneficios, algunos propietarios de pequeñas empresas pueden encontrar inconvenientes en abrir una cuenta bancaria comercial. Aquí se presentan algunas de las desventajas:

- Tiempo y esfuerzo inicial: abrir una nueva cuenta bancaria implica tiempo para la solicitud, la necesidad de obtener un Número de Identificación del Contribuyente (TIN) o un Número de Identificación del Empleador (EIN), y redirigir los pagos y depósitos.

- Manejo de múltiples cuentas: tener una cuenta bancaria comercial significa administrar más cuentas en lugar de una sola cuenta mixta, lo que puede complicar el seguimiento de las transacciones.

- Documentación adicional: necesitarás guardar recibos y documentos adicionales para respaldar las transacciones comerciales, lo que puede resultar en una carga administrativa adicional.

Impacto de la estructura de tu negocio

La necesidad de tener una cuenta bancaria comercial puede variar según la estructura de tu negocio.

- Propietarios únicos: los propietarios únicos, incluidos los contratistas independientes y freelancers, no están legalmente separados de sus negocios. Esto significa que eres personalmente responsable de todas las deudas y obligaciones del negocio. Por lo tanto, puede haber menos incentivos para tener una cuenta bancaria comercial separada.

- LLC (Sociedad de Responsabilidad Limitada): para los propietarios de LLC, especialmente las LLC de un solo miembro (SMLLC), una cuenta bancaria comercial separada es muy recomendada. La separación ayuda a proteger tus activos personales y a cumplir con los requisitos legales del estado, que pueden exigir una cuenta bancaria comercial para fines de cumplimiento.

Tipos de cuentas bancarias comerciales para trabajadores autónomos

Existen varias opciones para cuentas bancarias comerciales, y elegir la correcta puede influir en la eficiencia de tus operaciones financieras:

- Cuentas de cheques comerciales: diseñadas para manejar transacciones diarias, estas cuentas suelen ofrecer características específicas para negocios.

- Cuentas de ahorro comerciales: permiten ahorrar y ganar intereses sobre el dinero reservado para objetivos futuros.

Cómo elegir la cuenta bancaria comercial adecuada

Seleccionar una cuenta bancaria comercial adecuada requiere considerar varias características y costos. Aquí te presentamos algunas características claves a evaluar:

- Herramientas de gestión financiera: busca cuentas que se integren con tu software de contabilidad y plataformas de pago, ofrezcan subcuentas para presupuestar y permitan proyecciones de flujo de efectivo.

- Requisitos de saldo: considera el depósito mínimo de apertura, el saldo mínimo diario y los mínimos necesarios para ganar intereses.

- Límites de actividad: asegúrate de que la cuenta tenga límites de transacción y depósito que se ajusten a las necesidades de tu negocio.

- Beneficios y tarifas: compara el rendimiento porcentual anual (APY), los bonos por abrir nuevas cuentas, y las tarifas asociadas como la tasa de descuento por transacción y las tarifas de procesamiento de depósitos.

- Funciones para empleados: si tu negocio cuenta con empleados, considera si la cuenta ofrece tarjetas de débito para empleados, límites de gasto personalizables y opciones de depósito directo para cheques de pago.

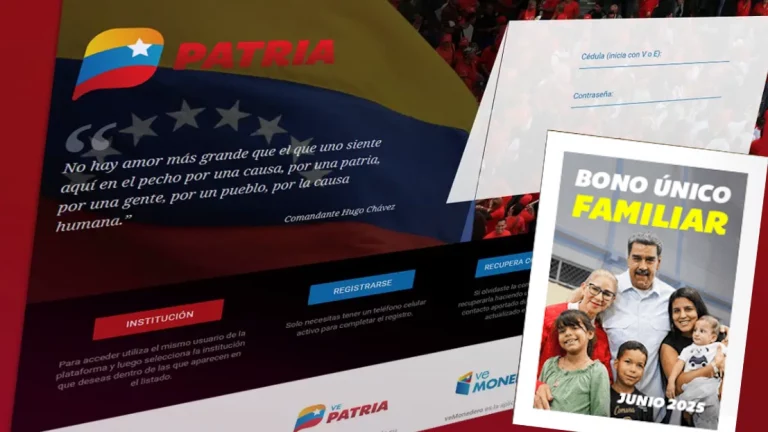

- Comenzó el pago de un bono de $91 a través de Sistema Patria | Aquí te decimos cuál y cómo recibirlo

Documentación necesaria para abrir una cuenta bancaria comercial

Aunque las cuentas bancarias comerciales están disponibles para una variedad de estructuras empresariales, generalmente necesitarás proporcionar los siguientes documentos:

- Documentos de registro de empresa: incluye los documentos de formación y licencia comercial.

- Identificación y comprobante de domicilio: dos formas de identificación y prueba de residencia.

- Información financiera: estados financieros y números de identificación fiscal como el SSN (para propietarios únicos), TIN o EIN.

- Documentos adicionales: contactos con proveedores y vendedores, y la presencia de todos los firmantes autorizados puede ser necesaria al abrir la cuenta.

Consejos para mantener las finanzas personales y de negocios separadas

Abrir una cuenta bancaria comercial separada es un paso crucial para mantener las finanzas comerciales y personales separadas. Asegúrate de utilizar cada cuenta para su propósito específico para facilitar el seguimiento de tu presupuesto personal y entender los ingresos de tu negocio.

Si tienes dudas sobre cómo hacer la transición, considera buscar la ayuda de un mentor de pequeñas empresas a través de organizaciones como SCORE o el Centro de Alcance Empresarial para Veteranos (VBOC) para obtener orientación gratuita.

Consideraciones adicionales: salarios y formaciones

- Toma un salario del propietario: una vez que tengas cuentas separadas, transfiera dinero de tu negocio a tu cuenta personal como un salario o retiro del propietario. Esto te ayudará a establecer un presupuesto con un ingreso predecible y evitar el uso indebido de los ingresos del negocio para gastos personales.

- Formar una LLC: convertir tu empresa en una LLC de un solo miembro puede ofrecer una mayor protección legal y ayudar a mantener las finanzas de tu negocio y personales separadas.

En resumen, mientras que no es una obligación legal tener una cuenta bancaria comercial si trabajas por cuenta propia, los beneficios de mantener tus finanzas separadas suelen superar las desventajas. Esto no solo facilita la gestión de tus finanzas y la declaración de impuestos, sino que también protege tus activos personales y aumenta la legitimidad de tu negocio.

Síguenos en nuestras redes sociales

Lea las noticias sobre Economía Digital. Aquí.